Basel IV – Neuerungen bei IRB-Ansätzen

Eindämmung übermäßiger Variabilität

27.10.2016

Überarbeitung des IRB-Ansatzes (BCBS 362)

Zweifel an der Qualität der internen Modelle

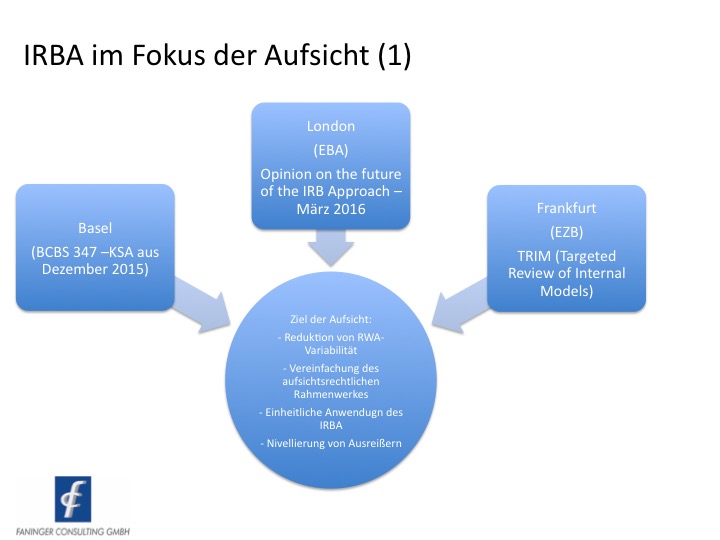

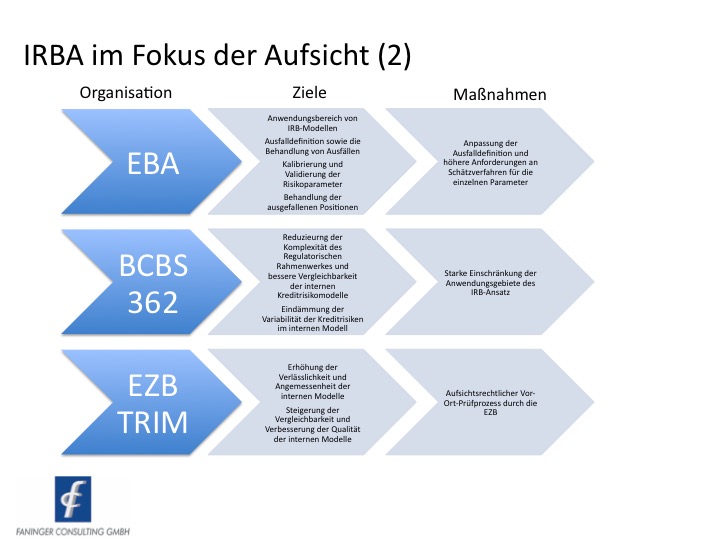

Am 24. März 2016 veröffentlichte der BCBS das Konsultationspapier BCBS 362. Mit den Vorschlägen soll der bisherige Anwendungsbereich – welcher seit Basel II nahezu unverändert Anwendung findet – deutlich eingeschränkt werden. Diese Maßnahme ist Teil einer ganzen Reihe von Initiativen der Aufsichtsbehörden rund um die Verwendung des IRBA:

BCBS 362 – Einschränkung bei der Verwendung interner Modelle

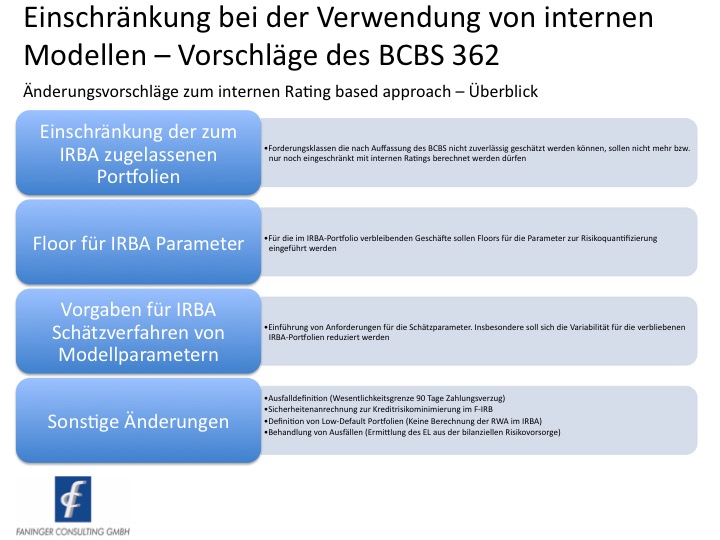

Hauptmaßnahme von BCBS 362 ist es, den Anwendungsbereich interner Modelle stark einzuschränken.

Der IRBA erlaubt es derzeit, auf Basis interner Modelle anhand von Ausfallwahrscheinlichkeiten (probability of default, PD) und abhängig von der Zulassung auch von Verlustquoten (loss given default, LGD) und den Umrechnungfsfaktoren von außerbilanziellen Geschäften (credit conversation factor, CCF) die Eigenmittelbelastung zu berechnen.

Es wird jedoch kritisiert, dass die weitreichende Ausgestaltung des IRBA-Rahmenwerkes zu deutlich anderen Risikoeinschätzungen führt. In Benchmarking-Prozessen zeigte sich, dass dieselben Adressenausfallrisiken abhängig von Institut, Zulassungspraxis und Überwachungspraxis zu deutlich anderen Eigenmittelbelastungen führten. Außerdem wurde kritisiert, dass die hohe Komplexität der IRB-Ansätze oft schwer zu durchschauen ist.

Diese Kritik hat das BCBS aufgegriffen und versucht nun mit den Änderungen des BCBS 362 folgende Ziele zu erreichen:

- Reduzierung der Komplexität des regulatorischen Rahmenwerkes und Verbesserung der Vergleichbarkeit der einzelnen Modelle

- Reduzierung der Variabilität in den Kapitalanforderungen für Kreditrisiken

- Einheitliche Anwendung des IRBA

- Nivellierung von Ausreißern (Floors)

1. IRBA-Anwendungsbereich

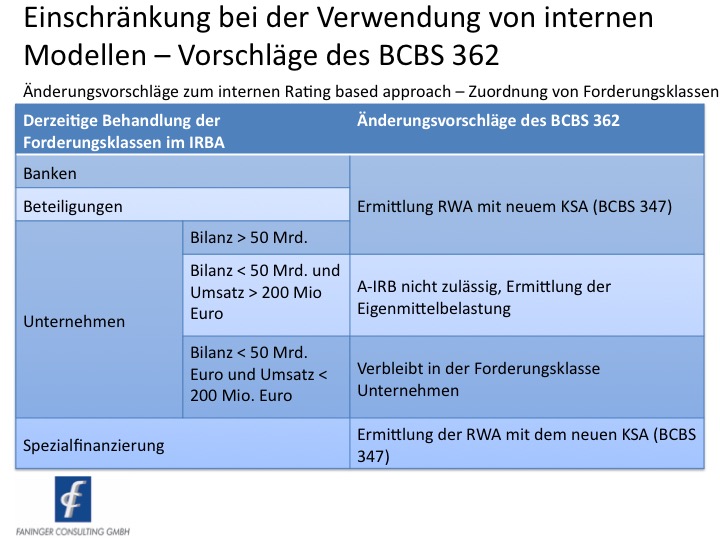

Umfangreiche Änderungen gibt es im Anwendungsbereich des IRB-Ansatzes:

- Banken und andere Finanzinstitute sowie große Unternehmen (Konsolidierte Aktiva > 50 Mrd. Euro) und Beteiligungen sollen künftig generell im Kreditrisikostandardansatz (KSA) bewertet werden.

- Unternehmensforderungen sollen nur dann im A-IRB bewertet werden, wenn der Jahresumsatz < 200 Mio. Euro ist.

- Künftig nur noch eingeschränkt zulässig ist Spezialfinanzierung.

Im Wesentlichen verbleibt nur das Retailportfolio und das KMU-Portfolio für die IRBA-Berechnung.

Auch Portfolios mit geringer Ausfallwahrscheinlichkeit (low default) dürfen nicht mehr in den IRBA einbezogen werden. Hierzu wurden qualitative und quantitative Kriterien definiert, um diese LDP (low default portfolios) zu identifizieren.

2. Parameter Untergrenzen

Für die Forderungen an kleine Unternehmen und Retailforderungen, die auch künftig noch im IRBA berechnet werden können, werden für spezifische Risikoparameter Untergrenzen eingeführt. Bisher waren die Institute relativ frei in Ihrer Risikoschätzung.

Hier schlägt das BCBS 362 nunmehr vor, dass durch Untergrenzen für spezifische Risikoparameter (LGD, PD, EAD und CCF) eine konservativere Risikoschätzung sichergestellt werden soll.

3. Ausfalldefinition

Für die Ausfalldefinition wird eine Wesentlichkeitsgrenze von 90 Tagen Zahlungsverzug (90 days past due) eingeführt. Ebenso wird eine Konkretisierung des Begriffes „Zahlungsverzug“ (unlikeliness to pay) eingeführt und eine Präzisierung des Begriffes „Gesundung“.

4. Behandlung von Ausfällen

Klarstellung des expected loss und seiner Schnittstelle zur bilanziellen Risikovorsorge (insbesondere IFRS 9). Adressieren der Mängel an konkreten Regeln für LGD-Modelle.

5. Kreditrisiko-Minderungstechniken

Im Wesentlichen betreffen die Vorschläge im Bereich der Kreditrisiko-Minderungstechniken eine Angleichung an die Vorschläge des KSA.

6. Sonstige Änderungen

Nächste Schritte

Stellungnahmen zum BCBS 362 wurden bis zum 24.06.2016 angenommen. Eine QIS wurde in 2016 durchgeführt, um die Realisierbarkeit und Sensitivität der geplanten Änderungen zu testen. Der BCBS plant die Vorschläge bis Ende 2016 zu finalisieren. Offen ist derzeit noch, wie der künftige Abdeckungsgrad bestimmt werden soll, wie der Partial-Use künftig angewendet werden kann und wie Übergangsphasen gestaltet werden. Hierzu hat das BCBS weitere Konsultationspapiere zu diesem Thema angekündigt.

Fazit:

Mit den Vorschlägen wird der Anwendungsbereich der IRBA-Ansätze deutlich reduziert. Die Änderungsauswirkungen liegen – je nach Quelle – zwischen 25 und 300 Prozent, bezogen auf das IRBA-Portfolio. Eine Verdreifachung der Eigenmittelbelastung für den Teil des Portfolios, der im IRBA ermittelt wird, kann nicht mit dem übergeordneten Ziel des BCBS vereinbar sein, nach dem die Eigenmittelbelastung risikoadäquater werden, jedoch nicht steigen soll. Schon die hohen Abweichungen in der Auswirkung der neuen Vorschläge zeigt, wie stark belastend die Änderungen für einzelne Institute werden können. Diese und die Änderungen im KSA und SA-CCR führen somit – zumindest in der derzeitigen Ausgestaltung – zu einer deutlich höheren Eigenmittelbelastung der Institute.